【データで解説】生命保険はいくら必要?家族が安心できる保険金額は?

更新日:2021/7/29

結婚や出産、子どもの独立など、ライフステージの変化に伴って気になってくるのが死亡保険の契約内容ですよね。「万一に備えて、家族のためにできることをしておきたい」「子どもが自立したから今の保障内容を見直したい」など、さまざまなお悩みがあると思います。

一体、死亡保険金はいくらぐらい必要なのでしょうか?このコラムでは、人にはなかなか聞きづらい死亡保険金の相場や具体例を紹介していきます。

保険金ではなく、月々支払う保険料の平均と相場についてはこちらのコラムで詳しく解説しています。

【徹底解説】生命保険料の相場は?

年代・年収別データから目安が分かる

このページの目次

1 死亡保険金の各種平均データ

(公財)生命保険文化センター「平成30年度 生命保険に関する全国実態調査」[1]によると、世帯主の普通死亡保険金額の平均は1,406万円です。しかし、これはあくまでも全体の平均です。年代や年収など属性別の平均金額を見ていくと、属性によって異なる傾向があることが分かります。

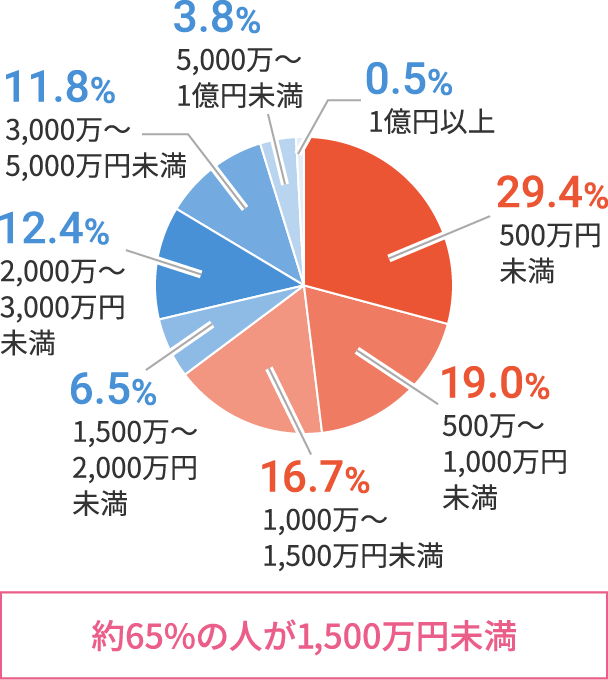

(1)死亡保険金額の全体分布

図1は、調査結果から「不明」を除いて世帯主の死亡保険金を集計しています。

最も多いのは「~500万円未満」が29.4%となっており、次いで「500万~1,000万円未満」で19%、1,000万~1,500万円未満が16.7%となっています。

つまり、全体の6割以上が死亡保険金を1,500万円未満に設定しているということですね。

ただ、この数値は数として多い高齢者の世帯や、まだ若い働きざかりの世帯などをまとめて集計した全体のデータであることに注意が必要です。

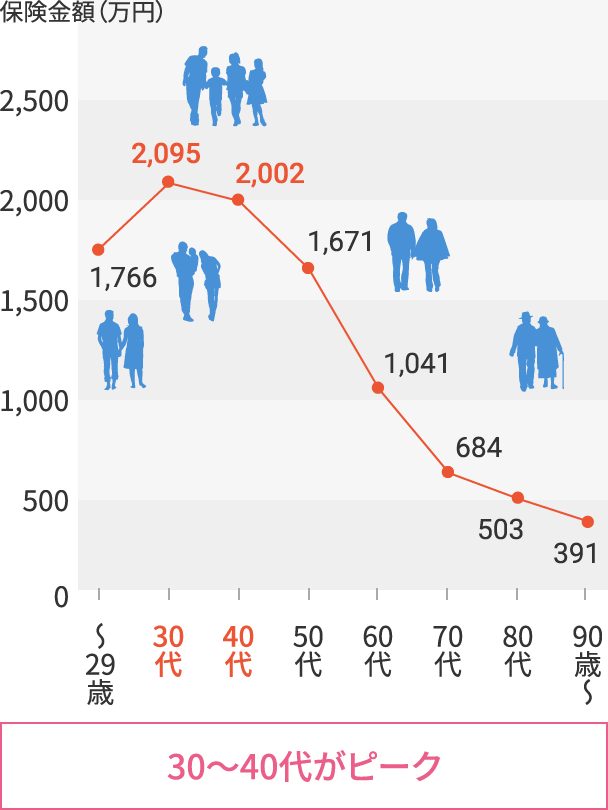

(2)年代別死亡保険金額の平均

それでは、年代別に死亡保険金の相場を見てみましょう。

図2は、世帯主の死亡保険金の平均額を世帯主の年代別でまとめたデータです。

ご覧の通り、30代が最も高く2,095万円、次いで40代が2,002万円。また、それ以降は年代が高くなるにつれ死亡保険金は下がっています。

年代による死亡保険金が変化する背景には、ライフステージの変化があります。子どもの有無や子どもの年齢、家族構成によっても必要になる金額が異なるのです。

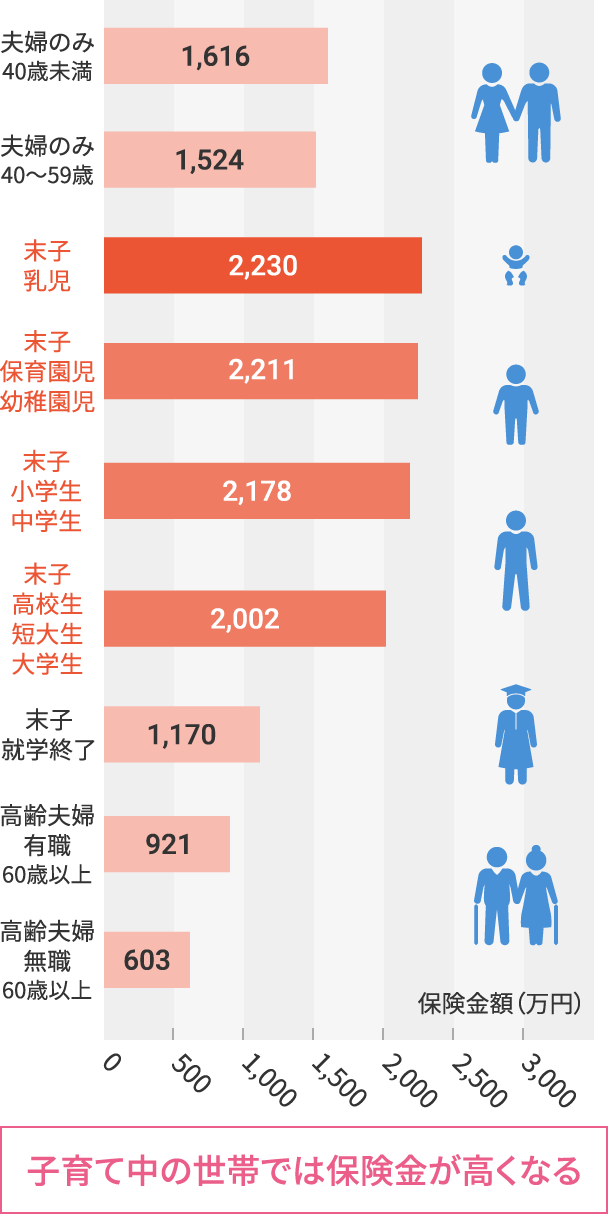

それでは、今度は子どもの有無や年代などのライフステージ別に集計したデータを見てみましょう。

図3では、子どものいない夫婦、子どものいる夫婦、高齢夫婦をそれぞれ年代別に分類し、平均を集計しています。

子どものいる夫婦に関しては、末子(一番下の子ども)の年代ごとに分かれています。

やはり、子どものいる夫婦の世帯主は死亡保険金額が高めに設定されています。最も死亡保険金が高いのは末子が乳児の世帯主で、2,230万円となっており、それ以降も末子が高校・短大・大学生の世帯主までは2,000万円以上の金額になっています。

いかに子育て世帯に死亡保険金のニーズがあるかが分かりますね。

一方、子どもが就学終了すると死亡保険金は1,170万円まで下がっています。

子どもの養育費や教育費の心配がなくなり、高額な死亡保険金は必要なくなったということでしょう。

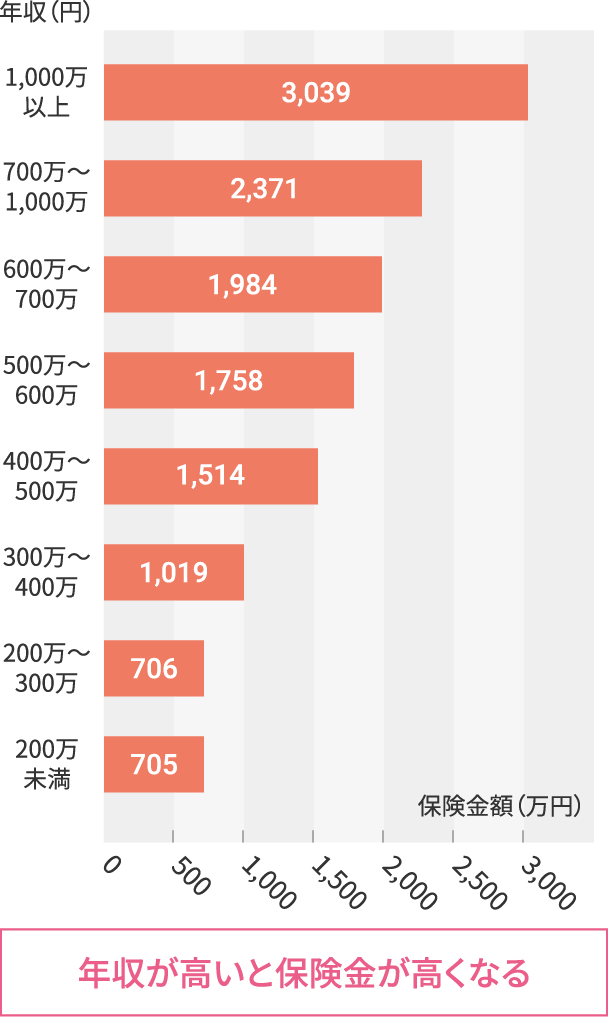

(3)年収別死亡保険金額の平均

では、年代やライフステージによる違いだけでなく、収入によっても死亡保険金額は異なるのでしょうか?

当然、死亡保険に加入するということは、保険料を支払うことになります。死亡保険金を高額にすると保険料の支払いも増えてしまいますよね。死亡保険金の平均額を年収別に見ると、やはり収入が増えれば増えるほど、死亡保険金の相場も上がっていくことが分かります。

保険料の平均と相場については別のコラムで詳しく解説しています。

【徹底解説】生命保険料の相場は?

年代・年収別データから目安が分かる

こちらは世帯主の死亡保険金額を世帯主の年収別に平均を集計したデータです。

世帯主の年収が1,000万円以上だと、世帯主にかけられている死亡保険金は3,039万円にも上ります。

高額の保険料でも支払える経済的な余裕があり、自分に万一のことがあっても、家族に現在の生活水準を維持させてあげたいという希望があることも理由の1つでしょう。

一般的に、死亡保険金の設定には男女で差があるといわれています。(公財)生命保険文化センター「令和元年度 生活保障に関する調査」[3]によると、男性の平均額が1,866万円なのに対して、女性は801万円となっています。しかし、生命保険全体の加入率で見ると、男性は81.1%、女性は82.9%とほとんど変わらず、むしろ女性の方が高くなっています。

死亡保険金の平均額に1,000万円近くの差があるのは、男性の方が家計を担っている家族が多いためでしょう。

「男性だから」「女性だから」と性別で判断するのではなく、自分の状況に合った死亡保険金額の設定が必要となります。

2 年代や年収によって死亡保険金額が異なる理由

年代(ライフステージ)や年収などの違いで死亡保険金額が異なるのは、万一の際に家族がその後必要とする金額が異なるからです。

(1)必要な死亡保険金額の考え方

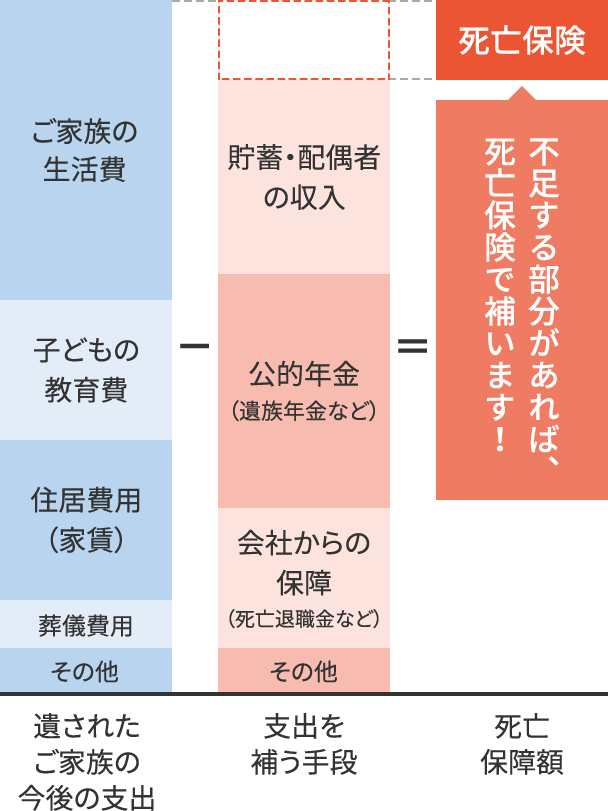

図5 必要な死亡保険金額算出の考え方(会社員の場合)

死亡保険金額の基本的な計算方法は「遺された家族に必要な金額から、入ってくる金額を引くこと」です。

つまり、今後の収入では足りない金額を補うのが死亡保険金の役割となります。

ここで注目したいのが今後の支出の内容です。

家族の生活費や子どもの教育費などは、個々のライフステージなどによって金額が全く異なりますし、現在の貯蓄も年齢や年収などによって違ってくるでしょう。

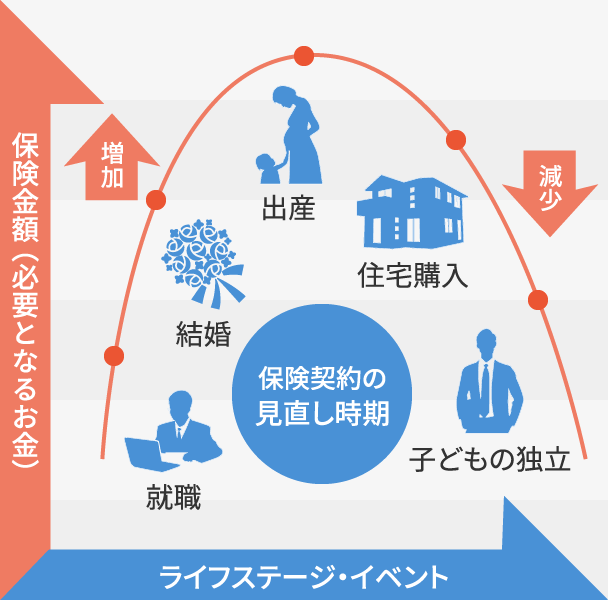

(2)必要な死亡保険金額が変わる主なライフイベント

また、人生においては必要となる金額が大きく変わるライフイベントがいくつかあります。そのタイミングで保険契約の見直しを行い、死亡保険金を引き上げたり引き下げたりして自分に適した内容に変えていくことが重要です。

図6 ライフステージにおける必要な死亡保険金額

- 結婚

- 結婚は死亡保険を検討する重要な機会の1つです。自分に万一のことがあった場合でも、配偶者が生活に困らないよう備えておくと良いでしょう。

- 出産

- 子どもが生まれると必要なお金も一気に増えます。配偶者の生活費だけでなく、子どもの養育費や教育費などもカバーしなければならないからです。今まで加入していた生命保険を見直すには良いタイミングでしょう。

- 住宅購入

- 住宅を購入した場合、多くの人は住宅ローンを組んで団体信用生命保険に加入するでしょう。団体信用生命保険は、加入者に万一のことがあった場合に住宅ローンの残額が弁済される保障制度です。そのため、住宅の維持費などに注意する必要はありますが、住宅購入以前に設定した死亡保険金を再検討しても良いでしょう。

- 子どもの独立

- 子どもが大きくなるにつれ、将来必要になるお金の総額は減っていきます。子どもが就職して独立した場合は、子どもに関する支出はゼロになりますね。子どもが自立したタイミングで、以前からの契約内容を見直してみましょう。

このように、ライフイベントを迎える度に必要な死亡保険金額は大きく変わります。その都度今の契約内容が自分の状況に合っているか、見直すことをおすすめします。

3 ケース別に分かる!死亡保険金額設定の具体例

ケース別に死亡保険金の具体的な設定例を紹介していきます。家計の担い手に何かあったときのための死亡保険金を、実際の契約者はどれくらいの金額に設定しているのでしょうか?

ケース1:Aさん(女性・25歳独身)

お葬式の費用分ぐらいは遺しておきたいと思い、死亡保険金は300万円に設定しています。両親に迷惑をかけたくないので、少し余裕をもった額にしています。

独身の方の場合は、基本的に自分の葬儀費用さえ準備できれば問題ないでしょう。ただ、Aさんのように「両親に少しお金を遺したい」という希望がある場合は、「葬儀費用+α」の金額を設定すると良いでしょう。

ケース2:Bさん夫婦(夫30歳、妻28歳、子どもなし)

保険金は1,000万円に設定しました。妻が専業主婦のため、仕事に就くまでの間、生活に困らないように少し余裕をもってお金を遺してあげたいと思っています。保険金額は、子どもができたらそのとき見直すつもりです。

子どものいないBさん夫婦の場合、妻が専業主婦であれば、その後の生活資金の心配があります。Bさんの死後、妻が働き始めることを想定すると、若いうちはすぐ就職先が決まるかもしれませんが、なかなか就職先が決まらない場合も踏まえ、就職するまでの期間の生活を支えられる金額が考えられていますね。

ケース3:Cさん夫婦(夫34歳、妻35歳、子ども1歳)

夫の死亡保険金は3,500万円です。うちは共働きですが、子どもが望めば、小学校から私立の学校に通わせたいので、この額は必要になるかなと思っています。

共働き家庭でも、子どもがいる場合は教育費を考慮しなければなりません。特に乳幼児など子どもが幼いと、これからたくさんのお金が必要になりますね。

文部科学省「平成30年度 子供の学習費調査」[4]と株式会社日本政策金融公庫「令和2年度 教育費負担の実態調査結果」[5]をもとに、もし、小学校から大学まで私立に進学した場合の一人あたりの教育費を算出すると約2,400万円かかることになります。

Cさんのように、子どもの教育方針などを踏まえて今後の支出額を大まかに計算しておきましょう。

ケース4:Dさん夫婦(夫43歳、妻43歳、長子15歳、末子11歳)

現在の死亡保険金は3,000万円です。子どもは二人とも公立の学校に通っています。マイホームを購入したこともあり、妻はパートに出ていますが、月の収入は8万円程度です。大学に進学しても生活に困らないように備えをしています。

子どもが大きくなるにつれてかかるお金は減っていきます。ただし、Dさんのように子どもが二人とも公立に通っていたとしても、もし二人の子どもが大学含め全て公立に進学した場合、文部科学省「平成30年度 子供の学習費調査」[4]と株式会社日本政策金融公庫「令和2年度 教育費負担の実態調査結果」[5]をもとに教育費を算出すると合計で1,500万円近くかかることになります。

持ち家で、家賃分がないとしても、固定資産税や修繕費などを考えると、ある程度の準備は必要となりそうです。

なお、教育費を学資保険などで準備する場合は、その分死亡保険金を少なく設定すると良いでしょう。

ケース5:Eさん夫婦(夫62歳、妻59歳、子どもと別居)

夫の死亡保険金は500万円です。以前はもっと高額に設定していましたが、子どもの独立を機に見直しました。貯蓄もできたので、保険金額は下がりましたね。

子どもにかかる支出がゼロになると、保険金額も高額である必要はなくなります。また、Eさん夫婦のようにある程度貯蓄に頼れるのであれば、年金受給まで困らない死亡保険金額を設定しておけば心配ないでしょう。

ケース6:Fさん夫婦(夫75歳、妻73歳、子どもと別居)

私の死亡保険金は400万円です。今は妻ともども年金暮らしですが、ある程度貯蓄があります。死亡保険金では葬儀代と妻が自由にできるお金が準備できればと思っています。

年金受給が始まり、子どもも独立したFさん夫婦のケースでは、死亡保険金額は最低限に抑えられています。自分に合った保障内容を選択し、保険料を節約されていますね。

以上、個々の具体例を通じて死亡保険金額の設定ポイントを解説してきました。これらはあくまでも一部の例ではありますが、自分に当てはまるケースがあればぜひ参考にしてみてくださいね。

ここでは6つの具体的なケースを紹介しましたが、もっとたくさんの事例が知りたい方や、理解を深めたい方、より具体的に知りたい方は、生命保険会社から実際の保険商品の資料(パンフレット)を取り寄せてみましょう。

保険商品の資料には、生命保険の仕組みについての詳しい解説がたっぷり載っていますし、具体的な事例が詳しく分かりやすく掲載されています。

数社の保険会社の資料に目を通せば、大抵のことが偏りなく理解できるでしょう。

4 死亡保険金についてのまとめ

死亡保険金は、遺された家族の生活を支えることになる重要なものです。このコラムではさまざまな角度から死亡保険金の相場について説明しました。ポイントをまとめると以下の通りです。

- 統計データの平均がそのまま自分に当てはまるとは限らない。

- 死亡保険金は、個々のライフステージの状況によって必要な額が大きく変わる。

- ライフステージの変化に応じて、死亡保険金の見直しをすることも必要。

このように、必要な死亡保険金額は個々のライフステージや状況によって異なりますので、自分に適した保険金額を設定しましょう。

保険金額の設定に困ったら私たちにご相談ください

保険市場では無料の保険相談窓口を全国に設置しており、全ての方を対象にして、生命保険選びのサポートを行っています。

保険金額のことだけでなく、保険商品について分からない点を聞きにいらっしゃるだけでも大歓迎です。

なお、保険市場の相談窓口では、ご来店いただいた方にゆっくりと適切な保険を検討していただけるようにさまざまな工夫をしています。

- 完全無料

- 気軽にお越しいただける立地の店舗

- お子さま連れでも安心の設備

- 国内最大級の取扱保険会社数

- 保険に精通するプロフェッショナルスタッフがご案内

さまざまな保険商品から比較・検討することができ、納得のいく保険商品が見つかった場合は、お申し込みいただくことも可能です。一人でお悩みになる前に、ぜひお気軽にご相談ください。

| 出典 |

|---|

|

- ※ 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

- ※ 掲載日は2019年12月17日です。

死亡保険の基本情報

死亡保険に入る前に知っておきたいこと

死亡保険を選ぶ際に押さえておきたいポイント!

死亡保険の気になる関連情報

関連コラム