15

15

2017.10.17

資産運用ってむずかしそう…初めてチャレンジするならどうすればよい?

政府が「貯蓄から投資へ(※)」というスローガンを打ち出して長らく経ちますが、わが国では家計の金融資産に占める株式や投資信託といった運用資産の比率が、なかなか高まりません。日本銀行の「資金循環の日米欧比較」によると、2017年3月末の現金・預金が占める割合が日本では51.5%であるのに対し、米国は13.4%、ユーロエリアも33.2%と、欧米と比べ日本人は現金・預金の資産構成比率が高い国民であることがわかります。筆者のところにご相談に見える方も、資産運用をしている方は少数と感じますがその一方で、将来への不安を解消したいと、iDeCo(個人型確定拠出年金)やNISAについて教えて欲しいと相談を受けることも増えてきました。いらっしゃる方皆さんがおっしゃるのが「資産運用ってむずかしそう」という言葉です。初めてのことはわからなくて当然。ここでは、初めて資産運用にチャレンジする場合のポイントをみていきましょう。

(※)金融庁は「平成27事務年度 金融レポート 主なポイント」で、「貯蓄から資産形成へ」という表現を使っています。

何のために資産運用をしたいのか考えてみよう

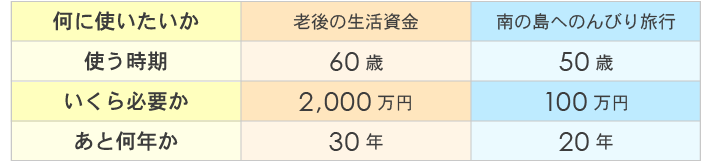

資産運用をスタートする前に、殖やしたお金を何に使うか、いつ必要になるのか、手にしたい金額を書き出し、目的を明確にすることが大切です。

いざ書き出してみると、意外と預貯金や保険、退職金といった収入でまかなえそうなことが分かったり、逆に全く預貯金では足りないから何か別の方法でお金を殖やさないと困ると気付けたりもします。漠然と「友達が始めたから」といった理由で資産運用を始めても決して長続きしません。資産運用は短期決戦ではなく、長くコツコツお金を育てていくもの。まずはゴールをイメージするのが、続けられる大事なポイントです。

手持ちの資産から必要予備資金をよけておこう

今持っている資産のうち、近い将来使うお金の他に、病気やケガなどで万一お金が必要になることに備えて、「生活予備資金」として生活費の3~6カ月分は現金・預貯金でよけておきましょう。生活予備資金が用意できていない場合は、運用を始める前にまず貯蓄しましょう。なぜなら資産運用は常にお金が減るリスクがあるため、何かあった時に使える「減らない資産」を持っておけば安心して運用を続けられるからです。

資産運用は複数の商品を組み合わせて長く続けよう

初めて投資にチャレンジした方に起こりがちなのが、運用商品を買ったあとにすぐに価格が下がり怖くなってやめてしまうこと。運用には上がったり下がったりする波が必ずあり、どこで買えば大丈夫などということは、誰にもわからないもの。相場を当てるのは不可能と思いましょう。初めてチャレンジする場合には、安定して長く運用を続けられるように、複数の商品を組み合わせてリスクを分散するのがおすすめです。簡単に組み合わせられるのが「投資信託」。株式のように1つの会社にのみ投資するのではなく、その商品のテーマにのっとって、多数の会社の株式などに分散投資をしてくれる仕組みです。

買う時期を分散できる「積立投資」で少額からチャレンジ

前述したように、買い時を当てるのはむずかしいのが資産運用。であれば、買う時期を考えずにコンスタントに買い付けていくと「ドルコスト平均法」の効果で、相場を気にせず長く続けることができます。

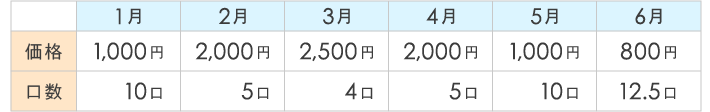

<ドルコスト平均法って何?>

株式や投資信託などを定期的に定額で買い付けていくことで、価格が高い時は少なく、低い時は多く買うことができます。

表2のように、価格が高い3月には4口と少ない口数、価格が低い6月には12.5口と多く買えており、自動的に高値掴みを避けつつ、安い時に多く買い増しをするシステムといえます。また、平均単価を下げる効果がある場合もあります。ただし注意が必要なのは、決してドルコスト平均法が万能ではないということ。売却時の値段によっては、最初に一括で購入した方が得ということもあるため、あくまで「相場に心が乱されず続けられる」「1回あたりの投資金額を抑えられる」というのがメリットとなります。

積立投資ができる資産運用には、投資信託の他、株式累積投資(るいとう)、純金積立といったものがあります。

節税できる仕組みがあるなら活用しよう

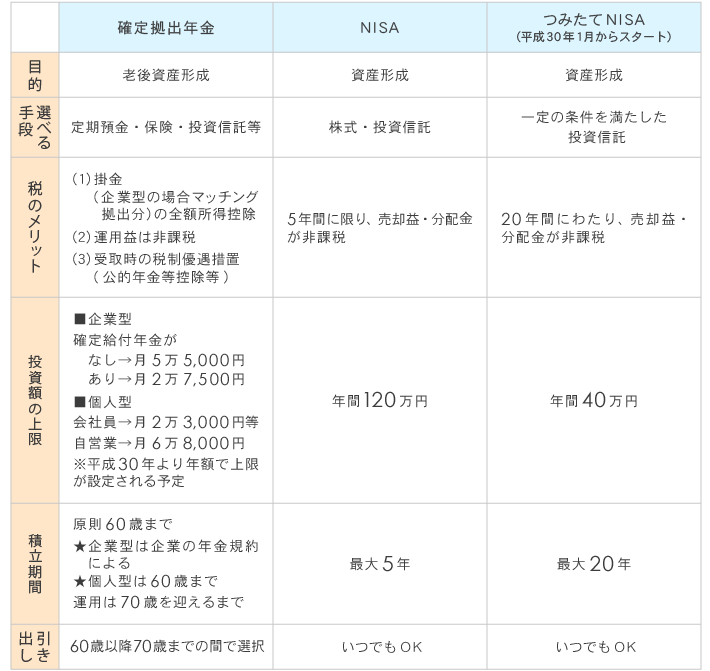

資産運用の手段にはいろいろありますが、同じ手段を選ぶのならば、税金を減らしてお得に運用できるものを選びましょう。節税できる代表的な仕組みには表3のものがあります。

まず確定拠出年金は、運用目的が老後資産形成の場合に検討したい制度です。元本割れのリスクがない定期預金も選ぶことができ、節税しながら運用できるのがうれしいですね。掛金全額が所得控除となるので、金利の低い定期預金であっても節税できる分お得です。ただし、所得があることが節税の恩恵を受けられる前提であることと、60歳まで原則お金を引き出すことができないことに注意が必要です。

また、株式投資を始めてみようと考えた場合、通常であれば配当や売買益に20%超の税金がかかりますが、表3にあるように「NISA」という制度を使えば5年間は非課税で運用が可能です。また5年後に非課税期間が終了しても、新たな非課税投資枠に移管することで運用を続けることも可能です。ただし現制度では、NISA口座を使って購入ができるのが平成35年までとなっていますので、平成35年中に購入した商品については平成39年まで非課税で運用することができます。

また来年からは新たに「つみたてNISA」という制度がスタートします。NISAと同じ非課税制度ではありますが、購入できる商品がぐっと狭まり、金融庁が設定した条件を満たした投資信託に限られます。これにより、初めて投資をする方が分からずに手を出してしまうかもしれない「長期投資に向かない商品」「手数料が高い商品」「値動きの大きい複雑な商品」などが除外されるため、安心して商品を選ぶことができるといえます。なお、つみたてNISAと普通のNISAを同一年に併用して利用することはできません。

初めて資産運用にチャレンジする場合、金融機関で相談をすることも多いですが、足を運ぶ前に必ず基礎知識について本やインターネットで勉強することをおすすめします。また、すすめられた商品の内容を理解できなかったり、リスクへの理解がイマイチだなと感じる場合は購入をやめる勇気も必要。自分の資産を守るのは自分だけです。学ぶことからスタートして、まずは少額でチャレンジしてみましょう。

保険で資産運用するなら

店舗でプロに相談する

コラム監修者プロフィール

柳澤 美由紀

やなぎさわ みゆき

- CFP®/1級ファイナンシャル・プランニング技能士

- 関西大学社会学部卒。大学時代に心理学を学び、リクルートグループに入社。求人広告制作業務に携わった後、1997年ファイナンシャルプランナー(FP)に転身する。

相談件数は800件以上。家計の見直し、保険相談、資産づくり(お金を増やす仕組みづくり)が得意で、ライフプランシミュレーションや実行支援も行っている。

家計アイデア工房 代表

- ※ この記載内容は、当社とは直接関係のない独立したファイナンシャルプランナーの見解です。

- ※ 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

今すぐ相談したい方はこちら

![]()

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。