2018.05.17

第17回 保険活用事例 その2

これまで多くの方々に保険の見直しやアドバイスをしてきた私の実体験について今回もご紹介します。

予期せぬ事態

勤務していた企業は60歳定年制だったので、そこまでは勤めあげようと決めていました。しかし、52歳のときにバブル崩壊の余波をうけて、勤務先の企業では早期退職制度が実施され、私もその対象となりました。現時点での退職金プラス1,000万円の上乗せと再就職支援付きというものでした。当時、子どもが大学受験時期だったので、当初の計画を変更せざるを得ませんでした。退職金と失業保険でなんとかなるとは思っていましたが、一時払の個人年金保険に加入していたことが一番大きな安心材料となっていました。

退職金は退職一時金と退職年金で

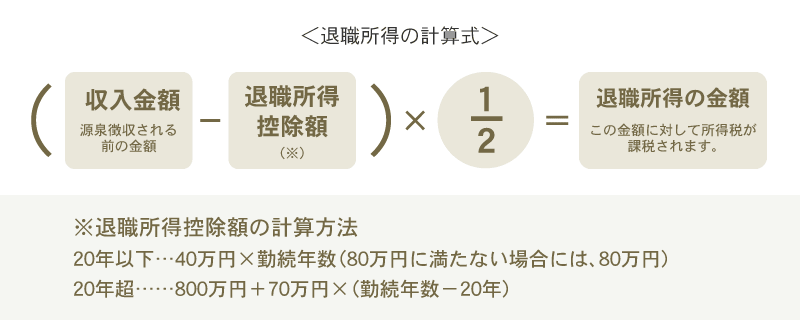

退職を前にして、退職金の受け取り方法について考えました。そこで、「一時金のみ」の場合と、「一時金と年金の併用払い」の場合(勤続年数と現在年齢の条件あり)では、所得税の税額がどれくらい違うのか試算してみました。

資料:国税庁ホームページをもとに執筆者作成

勤続年数29年の私の退職所得控除額は、800万円+70万円×(29年-20年)で1,430万円となります。全額を退職一時金として受け取った場合、退職当時の所得税率だと30%で、退職金のうち1,000万円を年金で、残りを一時金として受け取った場合の所得税率は20%となることが分かりました。退職金のうち1,000万円分を年金にしたことによって所得税率が下がり、速算控除後の税額で約150万円程度の差額となりました。退職一時金は減りましたが「老齢基礎年金」と「老齢厚生年金」に加えて月額にして約8万円(10年保障期間付終身年金)の企業年金が58歳から終身に渡ってもらえることになり良い選択だったと思います

退職後の健康保険をどうするか

退職後の健康保険は次の3つから選択することになります。

・退職前の会社の健康保険に引き続き加入する。※任意継続被保険者

・住んでいる市町村の国民健康保険に加入する。

・家族が加入する健康保険の被扶養者となる。

私の家族(妻・子ども)は無職のため、私が扶養になるという選択はできませんでした。

退職前の健康保険に引き続き加入する任意継続にするためには、退職日から20日以内に手続きをする必要があります。加入期間は2年間までで、在籍時の保険料は会社と折半でしたが、退職後は全額自己負担となるため倍額となります。

国民健康保険は、いずれの社会保険制度にも属さない人は必ず加入(国民皆保険制度)しなくてはならず、退職後に健康保険から国民健康保険に変更手続きを行わなかった場合でも、退職日の翌日からは国民健康保険に加入していることになり保険料の納付義務が発生します。

国民健康保険も任意継続も、保障内容についての違いはほとんどありません。大きく異なる点は保険料の金額と国民健康保険には扶養家族という考え方がないということです。

退職時の大失敗

退職後の自分の健康保険についても、国民健康保険の保険料を自宅住所地の市役所のサイトで試算し、任意継続した場合の保険料と比較しました。大失敗は、自分だけの保険料で判断したことでした。任意継続した健康保険の場合は、引き続き妻や子どもの扶養家族に対しての負担増はありませんが、国民健康保険の場合は、自分の保険料に妻や子どもの保険料を加えて比較しないといけないということを失念していたのです。気付いたときはすでに遅く、国民健康保険への加入となりファイナンシャルプランナーにあるまじき大失敗をしてしまいました。これから退職を迎えられる方は注意してください。

貯蓄と保障は別!

最後になりましたが、保険を検討する際は、目的をはっきり区別することが大切です。私が社会人になった当初は、貯蓄と保障をひとつの保険商品で準備していました。しかし、ライフサイクルの変化や生活環境の変化によって保険見直しが必要となった際に、保障だけ変更したいと思ってもひとつの保険契約として加入していたため、同時に貯蓄部分も変更せざるをえないという状況になってしまいました。具体的には転換契約(コンバージョン)としたわけですが、保障額を増額して、貯蓄部分の保険金額はそのままとしました。その結果、予定利率や保険料率は変更時の年齢で再計算されるため、変更したくない部分まで変えてしまうことになってしまいました。このことから貯蓄と保障は別契約がよいという考えに至りました。

目的を達成するためには、よりよい方法を見つける努力をします。職場環境や収入状況は人それぞれですが、社会保障制度や企業保障制度、税制なども合わせて考えると良い方法が見つけ出せるかもしれません。私は目的のために必要と思えば高い保険料であっても必要経費と割り切って優先します。他人からみれば、なぜそれだけの保険料をと思われるかもしれませんが、今まで、また、現在もおおいに役立っています。

2回に分けて私の実体験をご紹介してきましたが、加入中の保険の契約内容や、勤務先の制度が同じということはないため、誰でも同じように行えるというわけではありません。また、もっといい方法があったかもしれません。

現在加入中の保険を見直し、勤務先の制度を確認して、自分の場合はどうしたいか、また、どのような保険に加入するのかを検討する際のヒントになれば幸いです。

保険のプロと一緒に見直しませんか?

店舗で直接相談する- 前のコラムへ第16回 保険活用事例 その1

- 次のコラムへ

プロフィール

- 大前 隆史おおまえ たかし

- ファイナンシャルプランナー

- 国内の大手生命保険会社に29年間在籍。そのうち12年間は社内の教育担当を務める。企業や教育機関からの依頼による、社会保険や民間保険に関する講演も多数経験あり。

- ※ この記載内容は、執筆者独自の見解です。

- ※ 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。