借り換えの常識が変わった? 住宅ローンメンテナンス3つのポイント

住宅ローンの借り換えは「金利差1%以上、返済残期間10年以上、ローン残高1,000万円以上」の条件を満たしたときに効果があるといわれていました。しかし、ローン諸費用の低廉化等により、3つすべてを満たさなくても借り換え効果があるものが増えています。あなたの住宅ローンはメンテナンスが必要か、効果的な借り換えをするために押さえておきたいポイントを3つ紹介します。

借り換え諸費用から逆算して、効果を測定する

借り換えをするのにお金が必要であることをご存知ですか?古いローンを払いきるときに「全額繰上返済手数料」と「抵当権抹消登記手数料」が、新たにローンを組むときに「保証料」「事務手数料」「抵当権設定登記手数料」「契約書貼付印紙税」「司法書士に支払う報酬」がかかります。これらの費用を払っても、借り換えをする価値があるかどうかがポイントになります。いったいいくら位かかるのでしょうか。

<表1:借り換え諸費用>

| 名称 | 金額 | |

|---|---|---|

| 古いローンを完済するためにかかる費用 | 全額繰上返済手数料 | 住宅ローンによって異なる |

| 抵当権抹消登記手数料 | 不動産の数×1,000円※1 | |

| 新しいローンを組むためにかかる費用 | 抵当権設定登記手数料 | 借入額×0.4% |

| 契約書貼付印紙税 | 借入額1,000万円なら1万円※2 | |

| 保証料 | 住宅ローンによって異なる | |

| 事務手数料 | 住宅ローンによって異なる | |

| 司法書士に支払う報酬 | 司法書士により異なる(5万円程度が多い) |

- ※1抵当権抹消登記

- ※2消費貸借にかかる借用書

抵当権抹消登記手数料と抵当権設定登記手数料、契約書貼付印紙税は、どの金融機関を利用しても同じ額です。借入額1,000万円であれば、3つ合わせて5万2,000円(=抵当権抹消登記手数料(土地+建物2,000円)+抵当権設定登記手数料4万円+契約書貼付印紙税1万円)となります。司法書士手数料は誰に頼むかによって金額は異なりますが、一般的には5万円(+税)程度です。保証料と事務手数料を除いても、10万4,500円の費用が発生することになります(消費税5%で計算)。

一般的に、保証料は借入額の2%(+税)、事務手数料は3万円(+税)です。借入額が1,000万円であれば、24万1,500円もかかることになります(消費税5%で計算)。抵当権設定登記手数料等と合算すると、34万6,000円の出費です。「金利1%、返済期間10年、借入額1,000万円」にかかる利息は51万2,494円ですから、「金利差1%以上、返済残期間10年以上、ローン残高1,000万円以上」を借り換えの目安とすれば、借り換え先選びに時間を割かなくても、メリットを享受することができます。

しかし、保証料と事務手数料、全額繰上返済手数料は金融機関によって格差があります(保証料と事務手数料は表2参照)。保険と同様に、住宅ローンも「調べて選ぶ」ことで無駄な支出を軽減させることができるのです。金利差が1%未満でも、返済期間が10年未満でも、ローン残高が1,000万円未満であっても、借り換えを検討する価値があるのはこのためです。

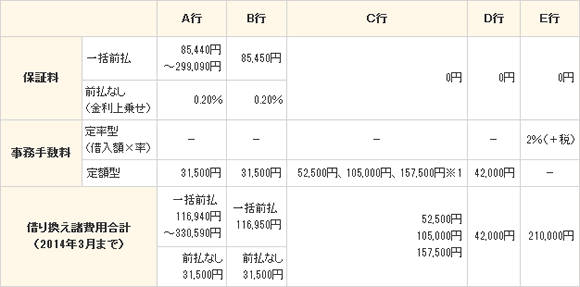

<表2:保証料と事務手数料比較> 借入額1,000万円、返済期間10年の場合

| A行 | B行 | C行 | D行 | E行 | ||

|---|---|---|---|---|---|---|

| 保証料 | 一括前払 | 85,440円 ~299,090円 |

85,450円 | 0円 | 0円 | 0円 |

| 前払なし (金利上乗せ) |

0.20% | 0.20% | ||||

| 事務手数料 | 定率型 (借入額×率) |

- | - | - | - | 2%(+税) |

| 定額型 | 31,500円 | 31,500円 | 52,500円、105,000円、157,500円※1 | 42,000円 | - | |

| 借り換え諸費用合計 (2014年3月まで) |

一括前払 116,940円 ~330,590円 |

一括前払 116,950円 |

52,500円 105,000円 157,500円 |

42,000円 | 210,000円 | |

| 前払なし 31,500円 |

前払なし 31,500円 |

|||||

- ※筆者作成(2014年2月20日現在)

- ※1:付帯サービスにより金額が異なる

保証料、事務手数料、金利の3点に注目する

借り換え先を選ぶ際には、保証料、事務手数料、金利の3点に注目しましょう。

手持ち資金が心許ない場合には、保証料無料のローンからチェックします。保証料ありの住宅ローンの中にも「借入時の支払いがなく、金利が0.2%上乗せになる仕組み(保証料内枠方式)」のものもあるので、選択肢に入れておきましょう。一方、保証料無料の中には、事務手数料が「借入金額×2%(+税)」となっているものもあります。この場合、借入額1,000万円なら20万円(+税)、2,000万円なら40万円(+税)かかります。借入額によっては保証料以上に負担が重くなることもあるので、気をつけてください。

手持ち資金に不安のない場合は、返済期間に応じて「保証料+事務手数料」を重視するか、「金利」を重視するかを決めます。返済期間が10年以上残っている場合は、金利差の影響を受けやすいので「金利」から、10年未満の場合は「保証料+事務手数料」からチェックしていくのがスマートです。

固定金利から変動金利に借り換えする場合の注意点

変動金利の適用金利が1%未満(2014年2月現在)である今、固定金利(全期間固定、固定金利選択型)から変動金利への借り換えを検討している人は少なくありません。この場合、気をつけてほしいのは「金利上昇リスク」です。現在は低金利が続いていますが、未来永劫この金利水準が約束されているわけではありません。変動金利は、半年ごとに金利が見直されます。金利が上がると毎回返済額に占める利息の割合が大きくなり、元金の減りが緩やかになります。返済期間内に元金を払い終えられない場合は、満了日に一括で支払うか、返済期間が延長されることになるのです。

変動金利に借り換える場合は、短期間で返しきることが大事です。毎回の返済額はできるかぎり変えず、返済期間を短く設定するようにしましょう。

借り換えせずに、金利を下げる方法もあります

昔は「一度組んだ住宅ローンは、よほどのことがない限り条件変更できない」のが常識でしたが、最近では、条件変更の交渉に応じる銀行が増えています。借り換えを実行する前に、今借り入れをしている銀行に「住宅ローンの借り換えを検討している」と相談すると、「借り換え後と同程度まで金利を下げるので続けてください」という提案を受けた、という話を聞く頻度が上がっているのです。このように、諸費用をかけずに金利を下げる機会もあります。借り換えを実行する前に、トライしてみることをオススメします。

<住宅ローン借り換えの3つのポイント>

- 1. 保証料、事務手数料、金利の3点に注目する

- 2. 変動金利に借り換える場合は、毎回返済額を変えずに返済期間を短縮する

- 3. 借り換え手続きをする前に、現在の借入先と金利引き下げ交渉をする

-

コラム執筆者プロフィール

柳澤 美由紀(やなぎさわ みゆき) -

CFP®/1級ファイナンシャル・プランニング技能士

CFP®/1級ファイナンシャル・プランニング技能士

関西大学社会学部卒。大学時代に心理学を学び、リクルートグループに入社。求人広告制作業務に携わった後、1997年ファイナンシャルプランナー(FP)に転身する。

相談件数は800件以上。家計の見直し、保険相談、資産づくり(お金を増やす仕組みづくり)が得意で、ライフプランシミュレーションや実行支援も行っている。

家計アイデア工房 代表

※この記載内容は、当社とは直接関係のない独立したファイナンシャルプランナーの見解です。

※掲載されている情報は最新の商品・法律・税制等とは異なる場合がありますので御注意ください。

今すぐ相談したい方はこちら

![]()

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。