消費税8%後の住宅購入 3つの制度を有効活用しよう【前編】

2014年4月、消費税が5%から8%に上がりました。「5%のうちにマイホームを買っておけばよかった・・・」と悔やんでいるあなたに、お伝えしたい3つの制度があります。それは、「住宅ローン減税の拡充」「すまい給付金」「住宅取得等資金贈与の特例」です。いずれも活用するには条件を満たす必要がありますが、使い方次第では増税前に購入するよりも有利なケースも。事例等をもとに、3つの制度の賢い使い方を、2回にわたってアドバイスしていきます。今回の【前編】では、「住宅ローン減税」と「すまい給付金」について解説します。

最大控除額が2倍になった「住宅ローン減税」

住宅ローン減税は、正式名称を「住宅借入金等特別控除」といいます。住宅ローンを組んでマイホームを取得した場合に、一定期間、住宅ローン残高の一定割合が所得税から控除されます(所得税が控除額より少ない場合は、住民税からも控除されます)。

居住の時期や住宅の種類等によって、住宅ローン減税が受けられる期間や適用割合、最大控除額等は異なります。

たとえば、2013年1月1日~2014年3月31日までに取得・引き渡しが行われた場合は、10年間にわたって、住宅ローンの年末残高の1%、または20万円(認定住宅の場合は30万円)のいずれか少ない方が、所得税等から控除されます。

一方、消費税アップ後の2014年4月1日~2017年12月31日までに居住の用に供した場合は、10年間にわたって、住宅ローンの年末残高の1%、または40万円(同上50万円)のいずれか少ない方が、所得税等から控除されることになります。

今回の「拡充」は、適用期間や割合は変えずに、対象となるローン残高を大幅に増やしたものです。一般住宅の最大控除額は、2倍となっています。

これによって住宅ローン減税による還付金がどれだけ違うのか、税込年収675万円(課税所得344万円)のAさんのケースで検証してみましょう。

物件価格4,000万円(土地1,500万円・建物2,500万円※税抜)の新築マンション(一般住宅に該当)を、頭金ナシ(100%ローン)で購入したとします。金利1.8%、借入金額4,000万円、全期間固定35年の住宅ローン(返済方法:元利均等)を組んだ場合の、毎月の返済額は128,436円です。

Aさんには妻と3歳になる子どもがいて、所得税を年260,500円、控除対象住民税を年136,500円払っています。今後10年間納める所得税等が変わらないとすると、消費税5%(2013年1月1日~2014年3月31日)と、消費税8%(2014年4月1日~2015年9月30日)時に取得・引き渡した場合の還付金の違いは、表1の通りになります。

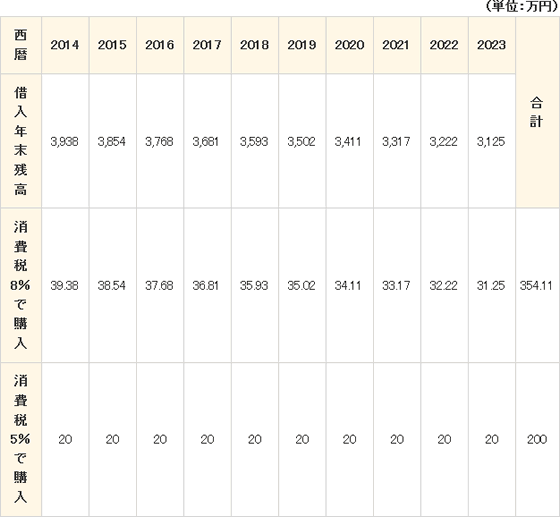

<表1:住宅ローン減税シミュレーション>

| 西暦 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 合計 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 借入年末残高 | 3,938 | 3,854 | 3,768 | 3,681 | 3,593 | 3,502 | 3,411 | 3,317 | 3,222 | 3,125 | |

| 消費税8%で購入 | 39.38 | 38.54 | 37.68 | 36.81 | 35.93 | 35.02 | 34.11 | 33.17 | 32.22 | 31.25 | 354.11 |

| 消費税5%で購入 | 20 | 20 | 20 | 20 | 20 | 20 | 20 | 20 | 20 | 20 | 200 |

- ※ いずれもローン開始年月は2014年4月と仮定。借入残高はその年の12月末の金額です。繰り上げ返済なし。千円以下は切り捨てています

- ※ 消費税8%で購入=2014年4月1日~2015年9月30日までに居住の用に供した場合

- ※ 消費税5%で購入=2013年1月1日~2014年3月31日までに居住の用に供した場合

資料:執筆者作成

消費税は土地にはかからず、建物にかかります。Aさんが購入した新築マンションの建物価格は2,500万円(税抜)なので、消費税の支払いは次の通りです。

消費税8%=200万円

消費税5%=125万円

消費税アップ後に購入すると、消費税負担は75万円増となることがわかります。一方、住宅ローン減税による還付金の10年間の合計額は、増税前に比べて約154万円多くなります(10年間繰り上げ返済しないと仮定した場合)。Aさんのケースでは、消費税が上がる前に慌てて購入するよりも、増税後に買った方がお得となります。

Aさんが増税前の2013年1月1日~2014年3月31日に新築マンションを購入した場合、1年間の控除上限が20万円となります。住宅ローン残高が2,000万円を超えていても、還付金は20万円です。一方、2014年4月1日~2017年12月31日に購入した場合は、40万円まで控除できるように拡充されているので、所得税と控除対象住民税の合計額ぎりぎりまで控除が受けられたのです。

今回の拡充は、住宅ローンの借り入れを2,000万円以下にするのであれば、メリットを享受することはできません。また、所得が少なく、所得税等が年間20万円以下である場合も同様です。しかし、2,000万円を超えるローンを組み、かつ、所得の多い人なら、Aさんのように増税の影響を上回る節税効果を得られる可能性があります。

所得が一定額以下の人には「すまい給付金」が給付

住宅ローン減税は、所得税等から控除する仕組みであるため、収入が少なく税金をあまり納めていない人ほど、その効果は小さくなります。「結局、収入が多い人だけが得するんだ」と思った人もいるでしょう。そこで誕生したのが、「すまい給付金制度」。住宅ローン減税の拡充による負担軽減効果のメリットが十分に享受できない収入層に対して、住宅ローン減税とあわせて、消費税率引き上げによる負担の軽減を図るために導入されました。

対象となるのは、2014年4月1日~2017年12月31日に取得・入居が完了した住宅で、取得時に消費税率8%、または10%が適用された住宅となります。ポイントは次の通りです。

- ① 一定額以下の所得の人がもらえる定額給付

- ② 住宅取得者(持分保有者)で、その家に居住する人がもらえる

- ③ 購入物件の消費税率(8%、10%)によって給付額が異なる

- ④ 住宅ローンを使わなくても、もらえる場合がある

- ⑤ 2014年4月1日~2017年12月31日までの期間限定制度

活用方法や注意点は【後編】で説明することとして、ここでは「給付額」と「対象となる住宅の要件」について解説します。

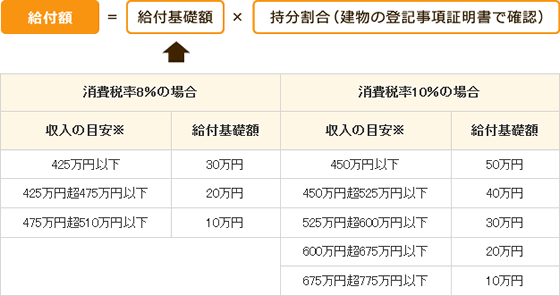

<表2:すまい給付金の給付額>

| 消費税率8%の場合 | 消費税率10%の場合 | ||

|---|---|---|---|

| 収入の目安※ | 給付基礎額 | 収入の目安※ | 給付基礎額 |

| 425万円以下 | 30万円 | 450万円以下 | 50万円 |

| 425万円超475万円以下 | 20万円 | 450万円超525万円以下 | 40万円 |

| 475万円超510万円以下 | 10万円 | 525万円超600万円以下 | 30万円 |

| 600万円超675万円以下 | 20万円 | ||

| 675万円超775万円以下 | 10万円 | ||

- ※ 正確には、都道府県民税の所得割額によって判定

資料:「マンガでわかる住宅関連税制とすまい給付金」

(平成25年 すまい給付金準備事務局発行)をもとに執筆者作成

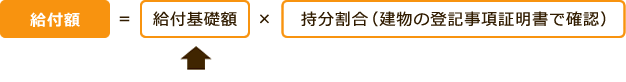

給付額は、収入と取得時に適用される消費税率に応じた「給付基礎額」と、「持分割合」によって決定します。夫または妻のいずれか1人で登記した場合は100%となりますが、「夫80%、妻20%」の持分割合にした場合、「夫=給付基礎額×80%」「妻=給付基礎額×20%」となります。持分の中に同居しない家族(別居の父、母等)がいる場合も、それぞれの持分割合により給付することになります。仮に同居していない家族が30%を所有し、夫50%、妻20%の持分だったとしたら、夫婦それぞれが給付対象の所得であったとしても、給付額は70%(夫50%+妻20%)となるので気をつけましょう。

住まいの要件に関しては、消費税の適用対象となる住宅に限られます。中古住宅は通常、個人間売買となっているため、消費税はかかりません。新築住宅および宅地建物取引業者による買取再販等の、消費税の対象となる中古住宅が対象となります。

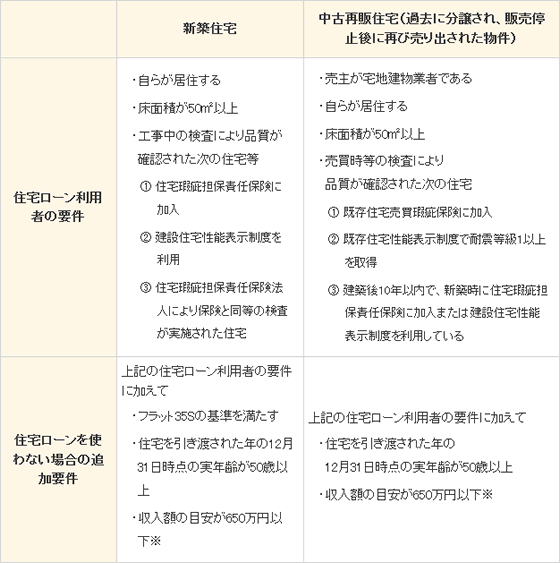

<表3:すまい給付金の対象となる住宅>

| 新築住宅 | 中古再販住宅(過去に分譲され、販売停止後に再び売り出された物件) | |

|---|---|---|

| 住宅ローン利用者の要件 |

|

|

| 住宅ローンを使わない場合の追加要件 |

上記の住宅ローン利用者の要件に加えて

|

上記の住宅ローン利用者の要件に加えて

|

- ※ 正確には、都道府県民税の所得割額が133,000円以下

資料:「マンガでわかる住宅関連税制とすまい給付金」

(平成25年 すまい給付金準備事務局発行)をもとに執筆者作成

-

コラム執筆者プロフィール

柳澤 美由紀(やなぎさわ みゆき) -

CFP®/1級ファイナンシャル・プランニング技能士

CFP®/1級ファイナンシャル・プランニング技能士

関西大学社会学部卒。大学時代に心理学を学び、リクルートグループに入社。求人広告制作業務に携わった後、1997年ファイナンシャルプランナー(FP)に転身する。

相談件数は800件以上。家計の見直し、保険相談、資産づくり(お金を増やす仕組みづくり)が得意で、ライフプランシミュレーションや実行支援も行っている。

家計アイデア工房 代表

※この記載内容は、当社とは直接関係のない独立したファイナンシャルプランナーの見解です。

※掲載されている情報は最新の商品・法律・税制等とは異なる場合がありますので御注意ください。

今すぐ相談したい方はこちら

![]()

メルマガ登録をして保険市場がご案内する各種コラムの更新情報やお得なキャンペーン情報を受け取ろう!

ご登録アドレスは大切にお預かりし、保険市場メールマガジンの配信にのみ利用します。