学資保険だけじゃない!タイプ別おすすめ教育資金の貯め方

子どもが生まれてから、学資保険をすごくすすめられるんだけど、教育費を準備するなら学資保険が一番良いのかしら?

学資保険は人気がありますが、他にもいろいろな選択肢がありますのでタイプ別の教育資金の貯め方や特徴などをご紹介しましょう。

学資保険は、教育資金の準備に適した保険として、とても人気があります。お子さまが生まれ、まとまった教育資金が必要な時期がはっきりすると、最初に検討されるご家庭もあります。しかし、教育資金を貯める方法は学資保険に限らず、小さな額からコツコツ貯める預貯金から資産運用まで、いろいろな選択肢があるはずです。それぞれの選択肢をひとつひとつ検討し、ご家庭にあった方法を選んでください。

教育資金は学資保険で?学資保険のはじまり

学資保険(子供保険)とは、お子さまの入園・入学時や大学進学時に必要な教育資金を準備するための保険です。

学資保険の歴史は意外と浅く、1971年に郵便局(現 株式会社かんぽ生命保険)が創設した「学資保険」がはじまりです。

高度成長期や第二次ベビーブームの影響もあり一気に世に広まり、現在では、15社以上の保険会社がさまざまな商品を取り扱っています。

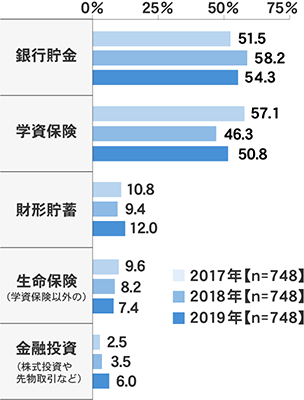

その結果、図1から分かるように、今や「教育資金づくり」といえば、預貯金以外では「学資保険」という考え方が定着したといえるでしょう。

図1 子どもを大学などへ進学させるための教育資金を準備している方法

- ※調査対象:子どもが高校生までの親

- ※複数回答形式 ※上位5位まで表示

資料:ソニー生命調べ「子どもの教育資金に関する調査2019」をもとに作成

しかし、なぜ学資保険はこんなにも需要があるのでしょうか?

みんなが加入しているから?

保険外交員さんに紹介されたから?

学資保険で教育資金を準備している方が多いですね。

学資保険はどうしてこんなに人気なのかしら?

学資保険ならコツコツ積み立てができ、万一のときの保障もあるからでしょう。いろいろ教育資金を貯める方法があるなかで「我が家の学資保険に加入すべき理由」を考えておきましょう。

学資保険は、親などの契約者に万一のことがあった場合、それ以後の保険料の払い込みは免除され、その場合でも祝い金や満期保険金は予定通り受け取ることができます。また、保険料は定期的に積み立てられ、ある程度お金が貯まっても預貯金とは異なりお金を簡単には引き出せません。コツコツ積み立てが続けやすく、万一の保障があるので「教育資金を貯めるならこれ!」とママに人気があるようです。

とはいえ、貯蓄状況・お子さまの進路設定・家計を握る方の性格など、どれも各家庭で異なるはずなのに、一律に学資保険を選択してしまって良いのでしょうか?

あなたの貯蓄スタイルはどのタイプ?

学資保険の他にどんな貯蓄方法があるのか?も、気になるところですが、まずは、教育資金についての現状やご自身の貯蓄状況を把握することが大切です。

近年における教育資金の相場は、お子さまが4年制の大学に進学する場合、入学料と4年間分の授業料などを合わせて、国立大学なら約243万円(※1)、私立文系なら約397万円(※2)かかります。この金額のうち、半分以上を入学時に準備できていることが理想だといわれています。

- (※1)資料:文部科学省「国公私立大学の授業料等の推移」をもとに算出

- (※2)資料:文部科学省「平成29年度 私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」をもとに算出

では、現在、教育資金として準備できている貯蓄はいくらありますか?また、現在のお子さまの年齢は何歳ですか?

貯蓄に対するご自身の特性と合わせて、下表のどのタイプになるかを選んでみてください。

表1 貯蓄に対する取り組み方は?

※スクロールで表がスライドします。

| 教育資金と しての貯蓄 |

家計を握る方の性質 | お子さまの年齢 | タイプ |

|---|---|---|---|

| 300万円以上 | 通帳を見るのが楽しくて仕方ない。 | - | A |

| お金が寂しがりやなことを知っている。 | - | B | |

| 100万円前後 | 給料日前になると粗食になる。 | - | C |

| 貯蓄に手をつけてしまいそうな自分が怖い。 | 0歳(※)~6歳 | D | |

| 出生前~8歳未満 | E | ||

| 貯蓄ゼロ | 巻き返す力は人一倍ある。 | 0歳(※)~6歳 | F |

| 出生前~8歳未満 | G | ||

| 宵越しのお金は持たない主義。 | - | H | |

| 末っ子気質だといわれたことがある。 | - | I |

- ※出生前に加入可能な保険もあります。

現在「教育資金として準備できている貯蓄の金額」をこの機会に確認してみましょう。貯蓄に対する取り組み方がパパとママで違う場合は、家計を握っている方でタイプを選んでみてくださいね。

我が家の場合は、子どもがもうすぐ1歳で、今ある教育資金は100万円程度です。「子どものために」とついお金を使ってしまいそうなので、私はタイプDですね。

A~I、あなたはどのタイプでしたか?このタイプをもとに、大きく6つに分類した表2から最適な貯蓄方法を導き出してみましょう。

学資保険の代わりにこんな方法が!?

私のタイプはどの貯め方が合っているのかしら?

タイプに合った「教育資金の貯め方」を6つご紹介します。ご自身のタイプと照らし合わせてみてくださいね。

さて、冒頭で学資保険の人気について述べましたが、学資保険以外の貯蓄性のある生命保険を使うこともできます。他にも教育資金を貯める方法は、小さな額からコツコツ預貯金~資産運用まで、いろいろな選択肢があります。2016年1月からは「未成年者少額投資非課税制度」(ジュニアNISA)という未成年者の資産運用をサポートする制度もスタートしています。

では、タイプ別におすすめの教育資金の貯め方をまとめましたので、表1であてはまったタイプの欄をご覧ください。

表2 貯蓄タイプ別おすすめの教育資金の貯め方

※スクロールで表がスライドします。

| タイプ | 貯め方 | 方法 | 概略 |

|---|---|---|---|

| A | 自分で貯める | 預貯金 | 銀行などの普通口座に預け入れる。 |

| 定期預貯金 | お子さま名義の定期預貯金口座に振り替える。設定した期間は引き出せない。 | ||

| B | 手元のお金を殖やす | ネット定期 | インターネットを通じて預ける定期預金。普通の定期預金と比べて、手数料が安く、金利は高めに設定されている。 |

| 個人向け国債 | 中途換金しても元本が保証される国が発行する債券。最低金利保証が設定されているため、利率がゼロやマイナスになることはない。 | ||

| 投資信託 | 証券会社や銀行などで申し込んだ商品を専門家が運用し、その成果が投資額の割合に応じて還元される。元本保証はない。 | ||

| C | 半強制的に貯める | 財形貯蓄 | 給与から天引きで自動的に積み立てる。解約するには制限や手続きがある。 ※勤務先に制度がある方のみ |

| 自動積立定期 | 毎月、設定した日に設定した金額が自動的に振り替えられる。 | ||

| D・F | 保険を活用して貯める + 殖やす |

学資保険 | 保険料を支払い、設定した時期に満期保険金を受け取れる。返戻率(払込保険料に対する受取総額の割合)が100%以上の商品や、入学・進学の時期に受け取れる祝い金制度が充実した商品もある。 学資保険を比較する |

| E・G | 低解約返戻金型終身保険 | 一般的に保険料払込期間終了後に解約すると、払い込んだ保険料の総額を上回る解約返戻金を受け取れる。つまり、その際の返戻率(払込保険料に対する受取総額の割合)は100%以上となることが多く、老後の資金としても活用できる。 終身保険はこちら |

|

| 個人年金保険 | 払い込んだ保険料をもとに、契約時に決めた年齢から年金として受け取る保険。主に老後資金の準備に利用されるが、貯蓄型の保険なので学資保険の代わりにできる商品もある。 個人年金保険はこちら |

||

| 外貨建て保険 | 外貨で保険料を払い込み、外貨で保険金や解約返戻金などを受け取る仕組みの保険。為替相場の変動によって影響を受ける為替リスクがある。 外貨建て終身保険はこちら 外貨建て年金保険はこちら |

||

| H | 制度を 利用する |

教育ローン | お子さまの教育資金関係に制限されるローン。無担保や有担保のものがあり、世帯年収などにより借入期間や限度額が異なる。 |

| 奨学金 | 返還の必要がない給付型やお子さま本人に貸与され、卒業後本人が返還する貸与型などさまざまな種類の奨学金がある。 | ||

| I | その他 | 祖父母による資金援助 | 祖父母が契約者となって学資保険を契約する。 |

| 生前贈与として、祖父母から教育資金を受け取る。※金額により課税の対象となる場合があるので注意が必要。 |

- ※説明は概略のため、ご利用の際は各機関にご確認ください。

こんなにたくさん方法があるのですね!私はDタイプなので、学資保険でいいのかしら?

Dタイプは「保険を活用して貯める+殖やす」なので、学資保険以外の「低解約返戻金型終身保険」「個人年金保険」「外貨建て保険」の特徴も確認しましょうね!

Aタイプに該当される方

すでにきちんとした貯蓄の術をお持ちです。「継続は力なり!」ですので、引き続き「預貯金・定期預貯金」でコツコツ貯めていくのも良いでしょう。

Bタイプに該当される方

お金の知識とまとまった資金を生かし、「ネット定期・個人向け国債・投資信託」で堅実に運用していくことで、今まで以上に貯蓄を殖やしていけそうです。ただし、リスクの高い商品もありますのでご注意ください。

なお、投資経験のある方で、株式・投資信託などへの投資によって教育資金を増やしたい方には、ジュニアNISAという非課税制度という選択肢もあります。日本にお住まいの19歳以下の方が対象で、運用・管理は親や祖父母(2親等以内の親族)が代理して行います。新規投資額で毎年80万円を上限として、投資で得られた収益(売却益、配当金、分配金など)にかかる税金が最長5年間かかりませんが、原則として18歳までは払出し制限があることに注意が必要です。

株式・投資信託などの投資商品は、本などで勉強して知識をつけてから始めましょう。

Cタイプに該当される方

勤務先に「財形貯蓄」の制度があるなら、ぜひご活用ください。給与から天引きされるので、毎月確実に貯蓄ができます。また、解約に制限が多く、手続きに手間がかかるため、途中で引き出すことなく目標を達成しやすいでしょう。

勤務先に財形貯蓄の制度がない方や自営業の方は、「自動積立定期」も口座から自動的に積立口座に振り替えられるので、毎月確実に貯蓄ができます。

D・Fタイプに該当される方

貯蓄に対する熱意は十分お持ちなので、確実性を重視する意味で「学資保険」が有効です。保険料として毎月決まった額が貯蓄できる上に、返戻率100%を超える商品もあり、その場合、祝い金や満期保険金の受取総額は、支払った保険料総額よりも多くなります。加えて、契約者が万一のときに保険料の払い込みが免除される「保険料払込免除特則(特約)」が付加され、契約時に設定した時期に予定通り祝い金や満期保険金が受け取れます。

E・Gタイプに該当される方

D・Fタイプに該当される方と同様ですが、「低解約返戻金型終身保険」「個人年金保険」「外貨建て保険」という選択肢もあります。学資保険との違いは、親が保障の対象になるという点です。すでにお子さまがいらっしゃる方が学費として使用する場合は、入学の時期よりも前に保険料の払い込みが終了できるようにする必要があります。

「確実」に教育資金を積み立てたい場合は「財形貯蓄」や「学資保険」などの保険が適しています。

Hタイプに該当される方

あきらめないでください!お子さまが中学生以上の場合や貯蓄が難しい方は、「教育ローン」や「奨学金」を利用されるご家庭も少なくありません。さまざまな種類がありますので、進路に合った制度の情報収集をはじめましょう。

Iタイプに該当される方

かわいいお孫さんに目がないおじいちゃん・おばあちゃんに頼るのも良いと思います。親族一丸となって、お子さまの将来を応援しましょう。

家計から貯金ができるのが理想ですが、「奨学金」の制度を活用する方法もありますし、おじいちゃん・おばあちゃんなどから支援を受ける方法もあります。

学資保険の代わりに別の保険を活用する場合

学資保険以外でも教育資金を貯めることができる保険があるのですね!

教育資金を準備するために保険を検討されるのであれば、学資保険の代わりになる保険商品もあります。学資保険以外で教育資金の準備に活用できる保険商品をいくつかご紹介します。

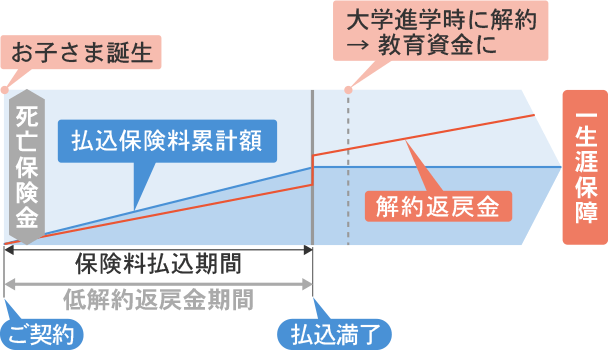

低解約返戻金型終身保険

親の万一の死亡や後遺障害があった場合の保障を重視される方には、低解約返戻金型終身保険がおすすめです。

解約するまで保障が一生涯続く終身保険の中で低解約返戻金型終身保険は、払込期間中の解約返戻金が抑えられているため保険料がお手頃になっています。

教育資金の準備のために活用するなら、早めに保険料の払い込みを終え、その後、大学進学など必要な時期には、払い込んだ保険料の総額を上回る解約返戻金を受け取れるようにしておきましょう。解約返戻金を受け取る時期(解約時期)は、学資保険とは違って契約時ではなく将来ご自身で決めることができます。

ただし、保険料払込期間中に解約をしてしまうと大きく元本割れしてしまう可能性があるため、支払い続けられる保険料かどうかよく検討することが大切です。

図2 低解約返戻金型終身保険の活用例

学資保険は、契約者(親)に万一のことがあった場合、保険料の払い込みは免除されますが、祝い金・満期保険金はあらかじめ決められた受取時期まで受け取ることができません。

一方、低解約返戻金型終身保険は、学資保険と違って被保険者(親)に万一のことがあった場合、死亡保険金をすぐに受け取ることができます。また、もともと教育資金にあてるために予定していた解約返戻金よりも死亡保険金の方が多いため、当面の生活費にあてた後の残りを教育資金とすることも可能です。

低解約返戻金型終身保険は解約するタイミングをご自身で選ぶことで、必要な時期に合わせて解約返戻金を受け取ることができます。教育資金として解約する必要はなかった場合、老後資金などの別の用途に使うことができますよ。

使い方が教育資金だけに限らないのは嬉しいわ!

個人年金保険

教育資金の準備に個人年金保険が活用できるのかしら?

個人年金保険とは、払い込んだ保険料をもとに、契約時に決めた年金受け取りを開始する年齢から年金として受け取る保険です。主として老後資金の準備に利用されますが、貯蓄型の保険なので学資保険の代わりに活用できる商品もあります。

例えば、保険料払込期間満了後に据置期間を設定することで、年金原資などがより大きくなりますので、お子さま誕生時に大学進学を考えて契約するのであれば、保険料払込期間を12年として17歳まで据え置き、年金を5年間受け取るという方法が考えられます。

契約者が親、被保険者がお子さまの場合、親に万一のことがあったとしても、死亡給付金は払い込んだ保険料程度しか受け取ることができないため、万一の保障は別に考える必要があることに注意しましょう。

個人年金保険は、保険料払込期間をお子さまの年齢を考慮して据置期間を設定することにより、教育資金として活用すると良いでしょう。

外貨建て終身保険

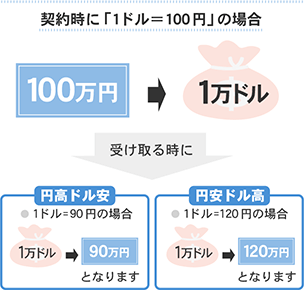

「外貨建て」の保険は、為替のことも気になります。

外貨建て終身保険は、保険料の払い込みや保険金などの受け取りを外貨建てで行う仕組みとなっています。低解約返戻金型終身保険と同じように終身で親の万一に備えることができ、円建てよりも利回りが高く設定されていると大きな魅力となります。

なお、外貨建ての保険は、例えば米ドル建ての保険で契約時に1ドル100円だったものが、払込期間中や解約時には120円になるか90円になるかといった為替変動の影響を受けることを理解しておきましょう。為替変動によって最終的に円で換算すると、受け取る保険金や解約払戻金の金額が払い込んだ保険料の総額を下回り損失が生じる恐れがあります。また、一般的に外貨と円の換算の際の為替手数料など諸費用がかかります。

図3 為替相場の変動によって受ける影響

外貨建て保険の利率の良さなどに魅力を感じられるのであれば、外貨建て終身保険の他に外貨建て個人年金保険などもあります。

現在(2019年8月時点)、円建てよりも外貨建て保険は利回りが高いことがメリットですが、為替の影響を受けることも理解しておくことが大切です。

無償の愛だけでは進学できません!

お子さまに愛情を注ぐことはいうまでもありませんが、経済的にも援助したいと思う方は多いのではないでしょうか。どのくらい援助するのか目標とする金額は異なるため、各ご家庭の貯蓄状況や傾向にあった貯蓄方法をみつけましょう。もちろん方法は1つに限りません。「貯蓄+学資保険」など、合わせ技を駆使すれば、より多くの貯蓄が期待できます。

- ※ 掲載されている情報は、最新の商品・法律・税制等とは異なる場合がありますのでご注意ください。

- ※ 掲載日は2019年11月22日です。

学資保険の基本情報

学資保険に入る前に知っておきたいこと

学資保険を選ぶ際に押さえておきたいポイント!

お子さまに、たくさんの選択肢から将来の夢をつかんでもらいたいと思うのが親心。その夢に少しでも近づくよう、たくさんの情報の中から、最適な教育資金の準備方法をお選びいただきたいと思います。